ПОДАТКОВИЙ ВІСНИК УКРАЇНИ

⚡️Telegram-канал про оподаткування в Україні.

✌️Один канал на усі випадки податкового життя!

🤠 Куратор проєкту – Сухомлин Ігор, головний редактор «Вісник. Офіційно про податки» (2018-2022) та «Бухгалтерія» (2015-2018)

📧 Реклама 👉 @TAX_UA_CONSULTANT Related channels | Similar channels

6 418

subscribers

Popular in the channel

⏳🌲🥂ЗАВЕРШЕННЯ 2024 РОКУ ТА ПОЧАТОК 2025 РОКУ: як сплачувати ПОДАТКИ та ЄСВ? 🗣Казначейство про К...

⚡️🔥⚡️ Канал «ПОДАТКОВИЙ ВІСНИК УКРАЇНИ» поновлює свою роботу‼️ ✌️Вже через хвилину ⏱️ 👉 черговий...

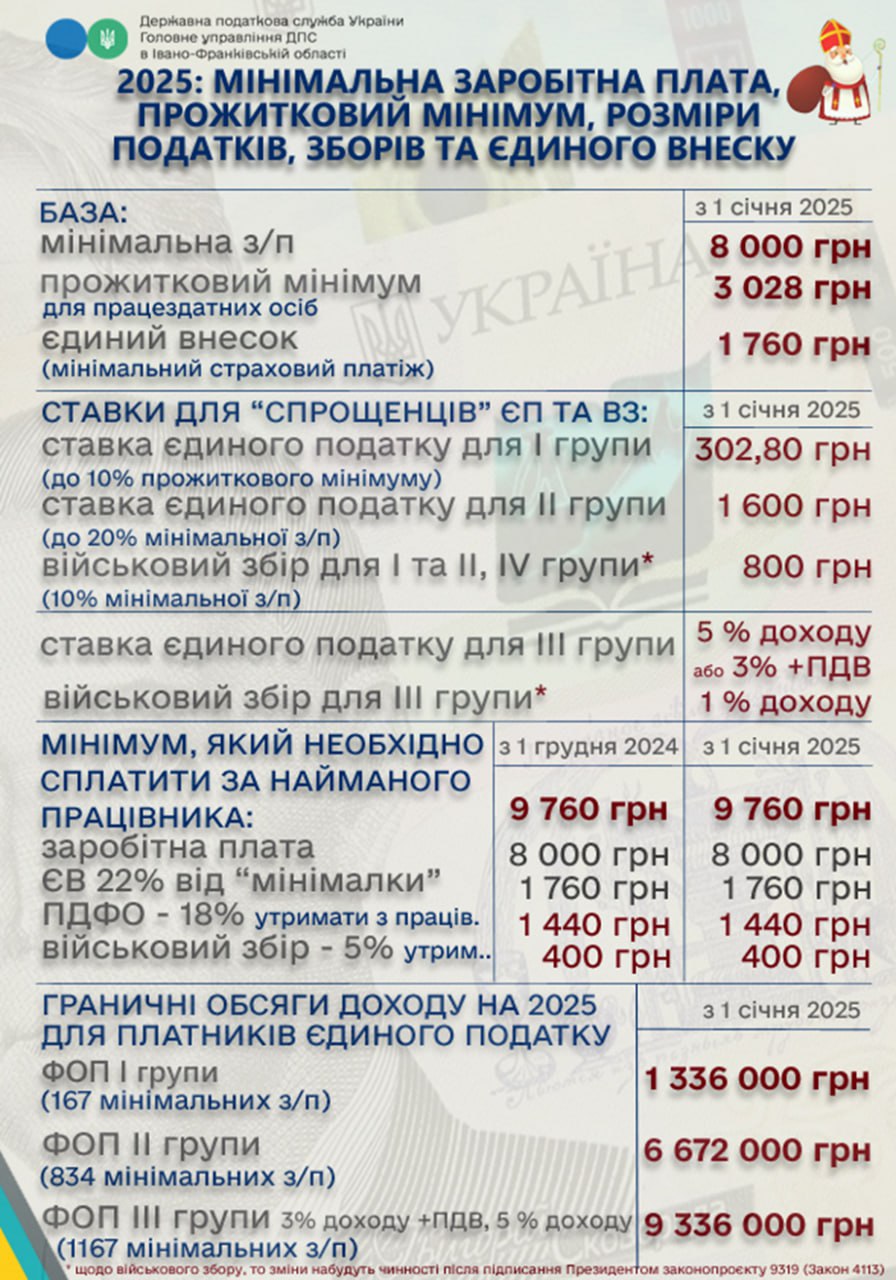

💥😱⚡️1 СІЧНЯ 2025 РОКУ – час змін‼️ ✅ Прожитковий мінімум на одну особу становитиме для працездат...

📄💸📄 ТЦУ-2023: ключові підсумки До ДПС за результатами 2023 звітного року надійшло 2 530 звітів п...

Навіяло попередніми повідомленнями … З просторів Інтернету😁