Capitalist Invest

Канал авторів @OstanniyCapitalist про інвестиції.

Питання й пропозиції – @CapInvest_Admin

capitalist.invest@outlook.com

Минулі результати не є гарантією майбутніх. Ми не надаємо жодних рекомендацій чи порад щодо інвестицій. Связанные каналы | Похожие каналы

11 223

подписчиков

Популярное в канале

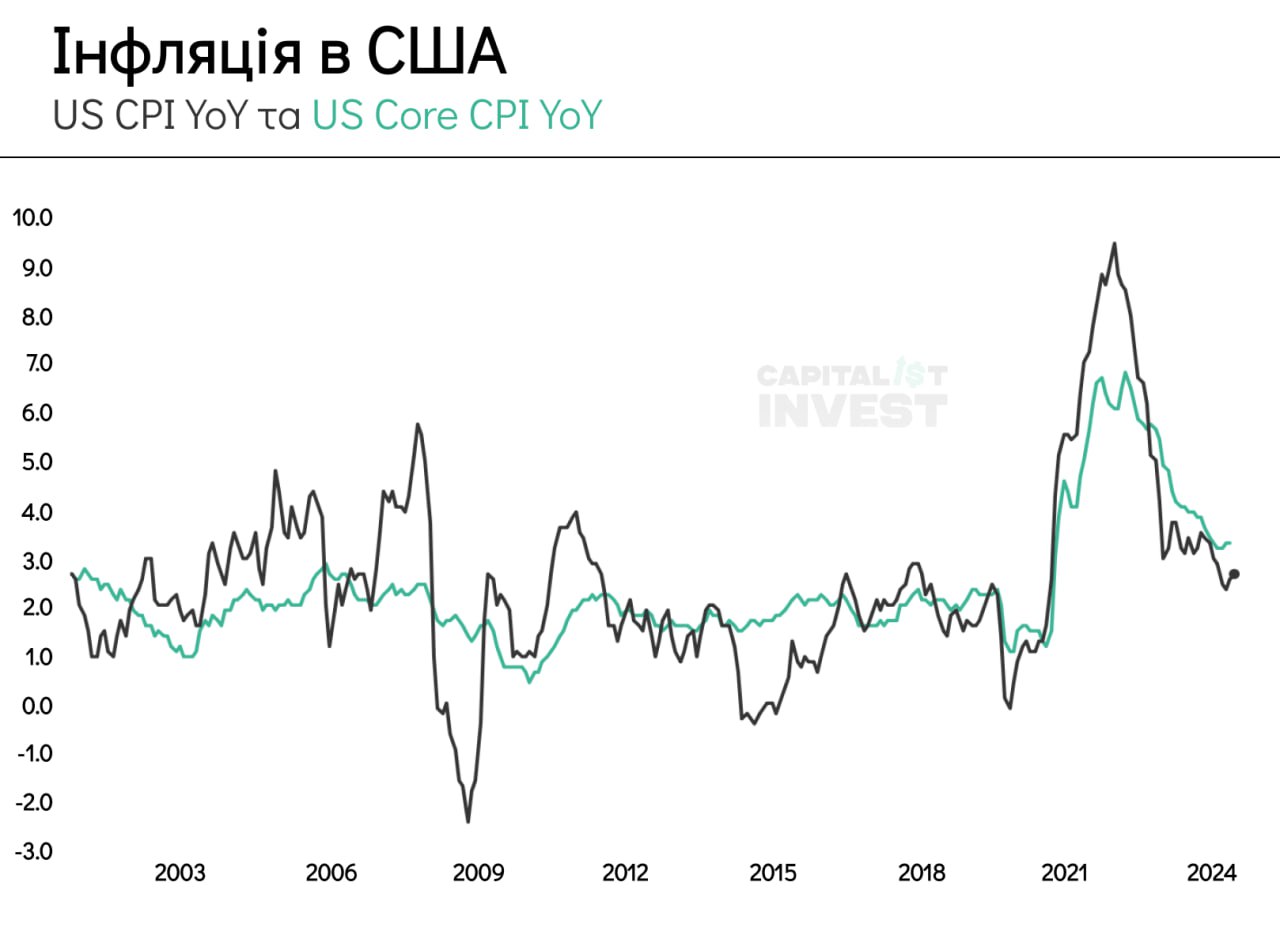

Свіжий звіт по інфляції США створив позитив на ринку Протягом останніх кількох днів спостерігало...

Пауелл краде у ринків Різдво 🎄 Вчора відбулось засідання ФРС на якому, як і очікувалось була зни...

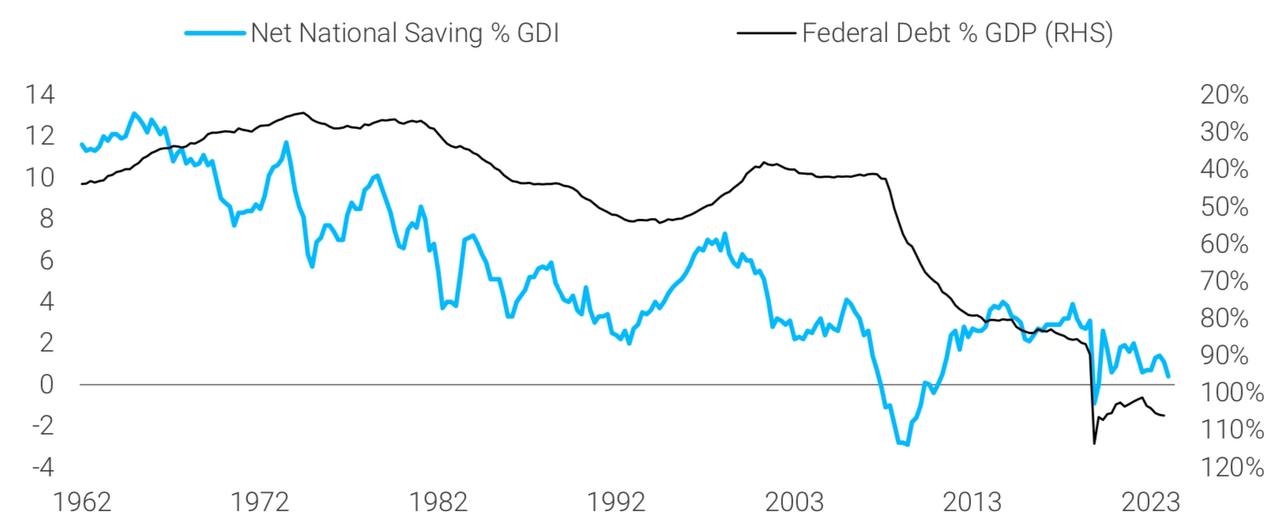

Ключова проблема американського держборгу Зростання реальних процентних ставок робить боргове пи...

Поговорили про прогнози, а тепер "анти-прогнози". Щороку в грудні TS Lombard публікує сміливі «н...

Інфляція радує ринки, а бізнес в США дуже оптимістичний На ринку в основному інвестори обігрувли...