Capitalist Invest

Канал одного з авторів @OstanniyCapitalist про інвестиції.

capitalistinvest.com

Питання й пропозиції – @CapInvest_Admin

info@capitalistinvest.com

Минулі результати не є гарантією майбутніх. Ми не надаємо жодних рекомендацій чи порад щодо інвестицій. Related channels | Similar channels

13 068

subscribers

Popular in the channel

Долар, долар, клятий долар На початку січня, тобто близько 5 місяців тому ми фіксували занадто "...

Всі забули про рецесію і святкують "угоди" Оголошення Баффета про відхід зі своєї посади чудово ...

Ринки затаїли подих і чекають що буде далі Цього тижня не було особливих новин і рухів на ринку ...

Що буде з ринком акцій далі? Починаючи з 7 квітня після того, як волатильність опинились на реко...

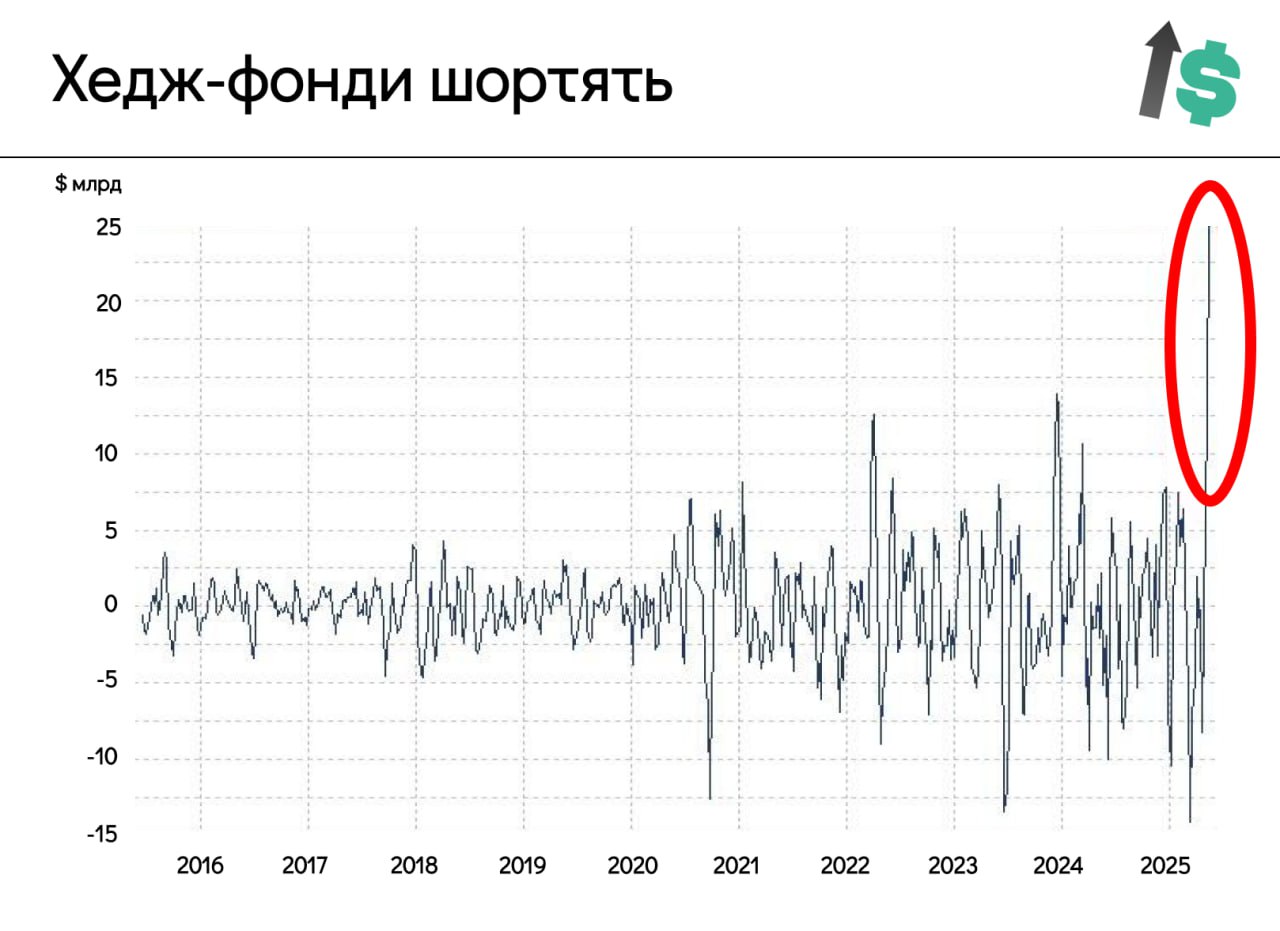

Смарт мані проти дурних 2.0 Це ж було вже! 🥲 Після досягнення ринком чергових історичних максим...