📊Балади Економного Лицаря⚔️

Про фінанси, інвестиції, ризики, податки. Засновано на власному досвіді.

🇺🇦 Спільнота iTalks : https://bit.ly/3wYb8Ea

🤝 Реклама та ВП : https://bit.ly/3Dc7GZH

🤓 Консультації: @Sergii_Mikulov

🔍Гайд по каналу https://t.me/ELytsar/744 Related channels | Similar channels

10 475

subscribers

Popular in the channel

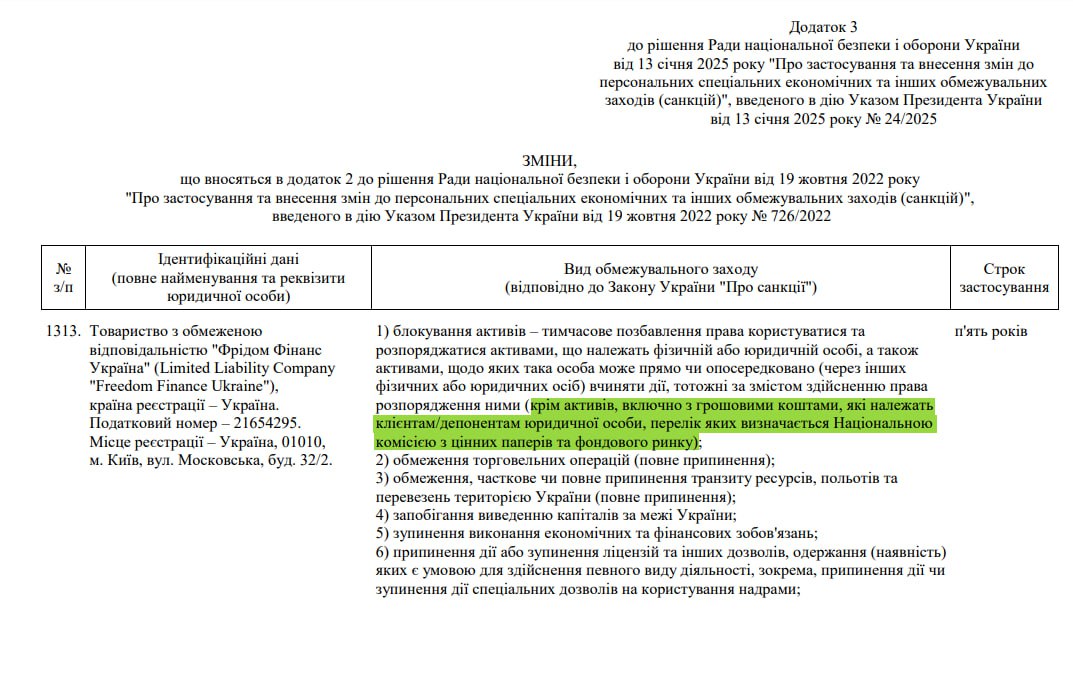

☀️ Позитивна новина для Клієнтів Фрідом Фінанс Україна 13.01.2025р. Президент України затвердив...

💡 Відкриття 2024р та тренди 2025р в спільноті iTalks! 2️⃣0️⃣2️⃣4️⃣ Хочете знати, що змусило укра...

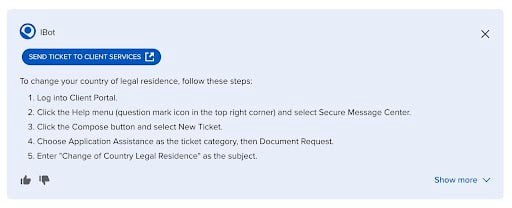

Про способи та наслідки зміни податкової резиденції в ІВ 🌐Якщо Ви прийняли рішення обрати іншу п...

Конвертуй гривню в валюту і керуй своїми інвестиціями💸🌍 Потрібно перевести кошти на Revolut, Wis...

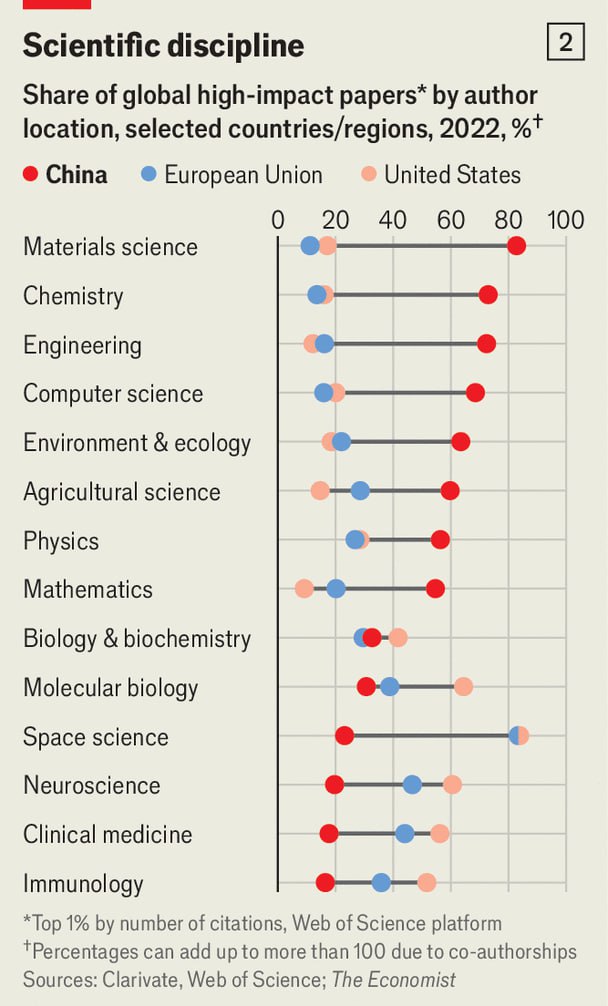

Deepseek vs ChatGPT чи вивчено уроки? Почитав різні думки про цей кейс. Ділюся своїми роздумами...